“Asesoramiento activo con instrumentos de gestión pasiva”

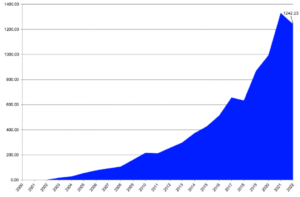

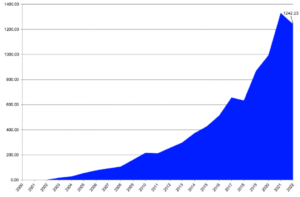

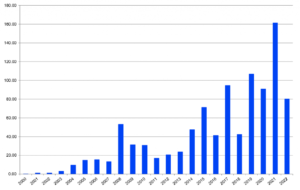

Sin embargo, el comportamiento negativo de los mercados subyacentes llevó, a pesar de las entradas netas, a una disminución de los activos bajo gestión (de 1,33 billones de euros a 31 de diciembre de 2021 a 1,24 billones a finales de diciembre de 2022).

Fuente: Refinitiv Lipper.

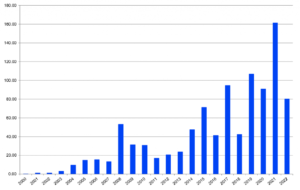

Son estimaciones que muestran que la pérdida de 88.300 millones registrada por la industria de ETF europea el año pasado se explica fundamentalmente por el negativo comportamiento de los activos subyacentes (-168.500 millones de euros). En cambio, las ventas netas estimadas impulsaron al sector, gracias a un volumen de captaciones que rondó los 80.200 millones, convirtiendo al 2022 en el quinto mejor de la historia para el sector, siempre según los cálculos del proveedor de datos.

Fuente: Refinitiv Lipper.

Comparación de cifras

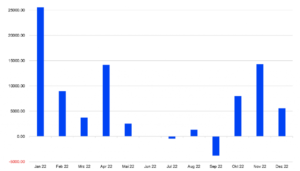

Si se compara esa cifra con lo ocurrido con los fondos activos, la radiografía de lo ocurrido en la industria de ETF europea es todavía mejor. En 2022, la gestión activa sufrió salidas netas por valor de 244.300 millones. Esa tendencia de entradas en el segmento de los ETF y salidas en los fondos activos en periodos difícil de mercado no es un patrón nuevo. “Lo presenciamos en otros períodos difíciles, como la crisis financiera o la crisis del euro”.

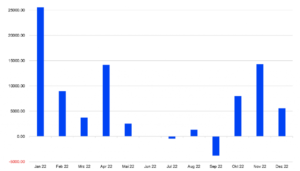

La tendencia entre ambas tipologías de producto es diametralmente opuesta. Mientras que los fondos activos de renta variable sufrieron el año pasado salidas netas de 51.000 millones, los ETF que replican índices de acciones experimentaron entradas netas por 51.000 millones. En renta fija, de los primeros se fueron 106.000 millones, en tanto que los segundos captaron 31.000 millones. La industria europea de ETF disfrutó de entradas durante 10 meses del año. Solo en dos meses se produjeron salidas netas de dinero.

Fuente: Refinitiv Lipper.